2021年7月31日,由音数协游戏工委和伽马数据联合主办的“中国数字内容产业资本峰会”于在上海举行,会上发布了《2021年中国上市/非上市游戏企业竞争力报告》。

报告主要概述了目前游戏市场企业的发展现状,并从研发、发行、运营、产品创新、风险把控五个维度构建竞争力模型,分析上市/非上市游戏企业的竞争力和游戏产业链的相关企业,并对企业发展趋势与风险做分析。

报告的重要信息包括:

2020年游戏企业上市减少至4家,非上市企业游戏市场份额升至23.8%

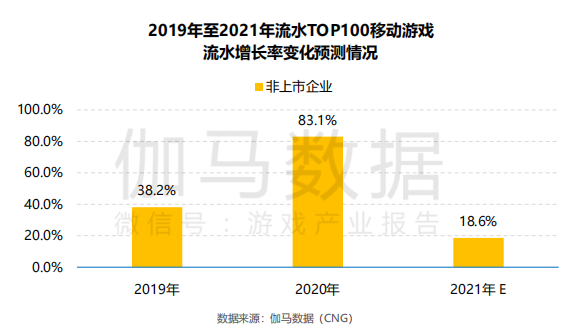

2020年非上市企业移动游戏流水增速明显,增长率为83.1%

超三成游戏用户年龄低于24岁,新玩法、题材赛道仍有机会

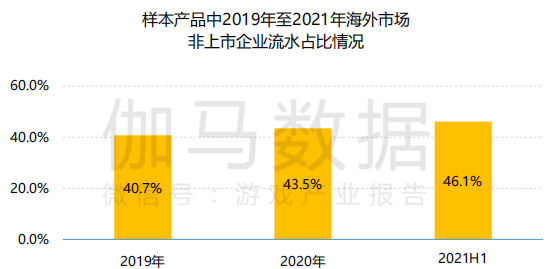

2020年非上市企业海外竞争力扩大,流水占比达46.1%

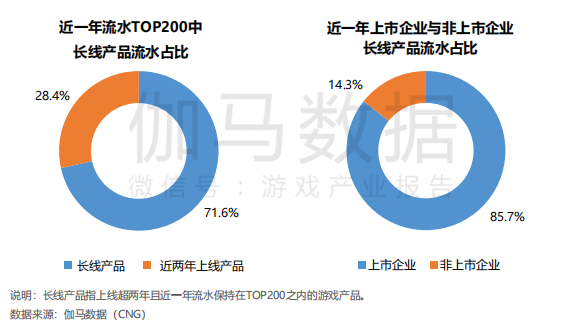

长线产品流水占TOP200七成,85.7%来自上市企业

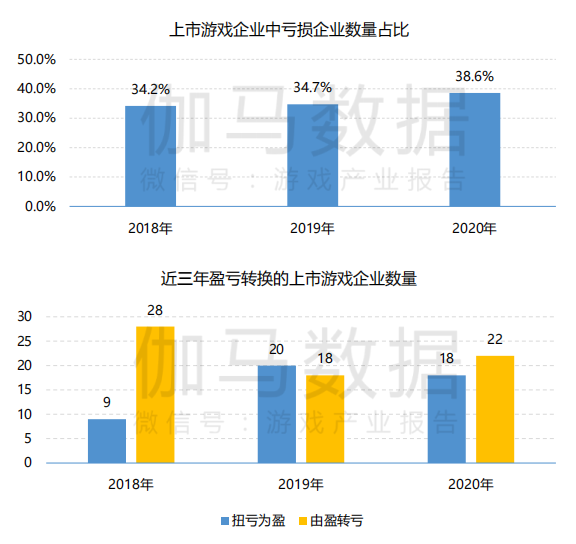

同品类竞争失利风险大,销售成本上升,亏损企业占比升至38.6%

下面陀螺将从市场现状、市场机会和市场风险三方面对报告的部分内容进行解读:

市场现状

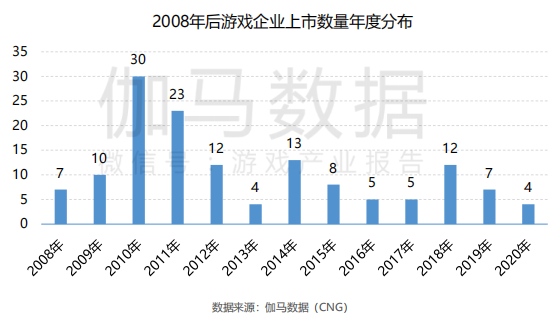

一、游戏企业上市速度放缓

从以上数据看,自2018年上市潮之后,游戏企业上市速度开始放缓,2020年仅有4家游戏企业上市。一方面是由于IPO过审难度增加,主要体现在对待上市游戏企业的盈利能力、研运能力、产品结构、版号获取等方面。另一方面,游戏市场逐渐强调“内容为王”,上市不再是游戏企业获取资金支持的唯一路径,有上市需求的企业进一步减少。

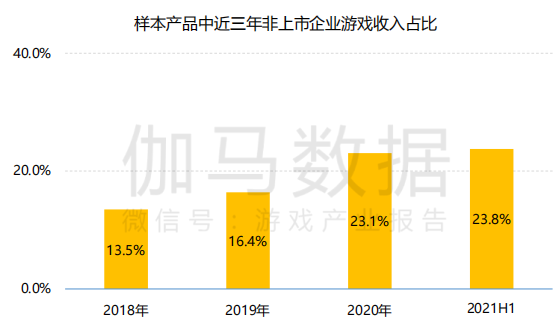

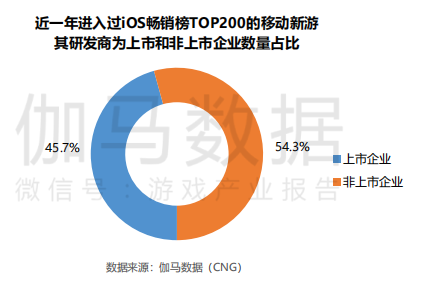

二、非上市企业市场份额进一步提升

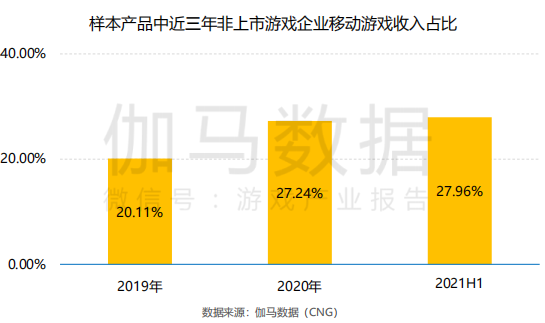

2021年上半年,非上市企业游戏市场份额升至23.8%,而在近一年进入过iOS畅销榜TOP200的移动游戏中,研发商为非上市企业的产品数量占优,达到54.3%。

从近三年流水TOP100移动游戏流水增长率变化情况来看,非上市游戏企业的移动游戏流水增长率变化明显,2020年增长率为83.1%。

非上市游戏企业在移动游戏市场的收入占比达到27.96%。

非上市企业的市场份额进一步提升,一方面是由于早期他们的移动产品流水基数较低,有较大增长空间。另一方面则主要得益于鹰角网络《明日方舟》、米哈游《原神》、莉莉丝《万国觉醒》等非上市游戏企业新品的强势表现。

此外,部分游戏新品上线时间不足两年,仍处于产品发展早期阶段,未来或将继续刺激非上市游戏企业头部移动游戏产品收入的增长。

市场机会

一、用户年龄、性别拓宽,刺激新赛道需求继续增长

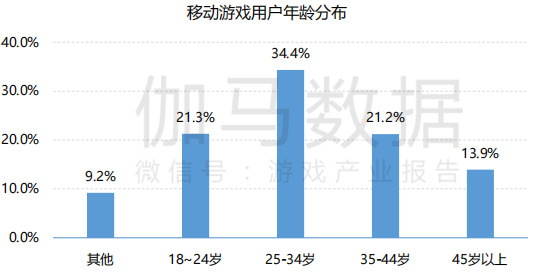

现阶段中国移动游戏市场所覆盖的用户年龄范围进一步扩大,有超过三成的游戏用户年龄低于24岁,未来“95后”“00后”的游戏用户付费能力付费意愿将增强,逐渐成为移动游戏市场的主力。

此外,相较于中重度游戏,超休闲用户30岁以上的用户占比更高,女性游戏用户多于男性。游戏用户年龄、性别边界得到拓宽,移动游戏用户的需求将向多样化发展。

二、创新题材、玩法赛道是国内的增长重点

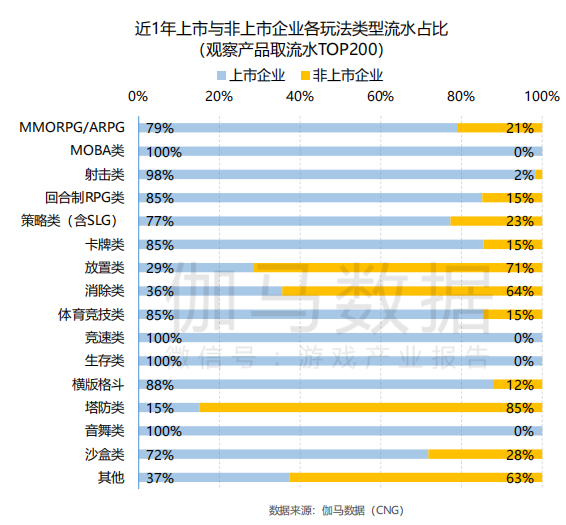

从玩法上来看,受到研发成本、研发经验与粉丝用户沉淀等因素影响,在国内游戏市场中,流水占比较高的主流玩法赛道多集中于上市企业中,如MMORPG/ARPG、MOBA、射击类等。

但是,选择在放置类、塔防类和其他小品类的非上市游戏企业,也能凭借创新形式,让用户获得差异化体验,从而突围。

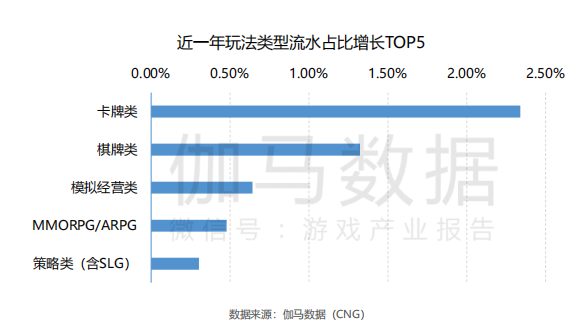

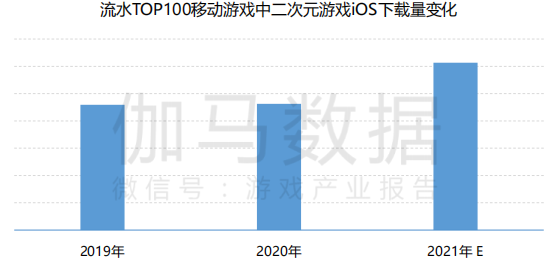

此外,近几年卡牌类游戏的流水增长明显,这离不开新用户对二次元题材游戏的需求增加。综上所述,创新题材、玩法赛道在国内依然存在增长机会。

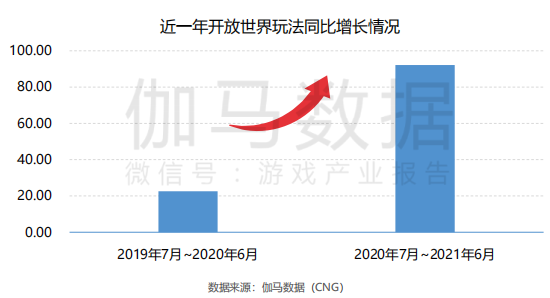

三、《原神》拉动稀缺的“开放世界”增长

值得注意的是,拥有开放世界属性的游戏产品流水近一年产生了超3倍的增长幅度,这主要得益于《原神》的上线,将这一品类流水拉到了新高。开放世界的高交互属性将游戏的趣味性大幅提升,可融入大量创新内容,受到游戏用户欢迎。但这一赛道作品较少,且开发程度有限,仍有机会出现更多爆款产品。

四、非上市企业海外竞争力逐步扩大

2021年上半年,非上市游戏企业海外市场流水占比进一步上升,达到46.1%。可以见得,今年来非上市企业也加大了游戏出海的步伐。

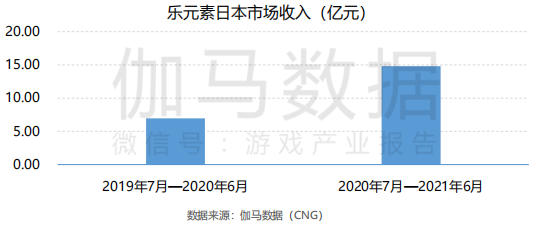

例如,英雄互娱和乐元素这两家非上市企业。前者在亚太地区发行拓展带来多款亿元级流水产品,如其投资的库洛游戏的《战双帕弥什》就是高流水产品。后者的《Ensemble Stars!》在日本上线五年后就于2020年推出了续作,而其他产品在所属赛道品类中也长期保持着较高排名。

五、上市企业的长线运营能力更具优势

近一年流水TOP200游戏产品中,长线产品流水占比超七成,而这些产品流水的85.7%来自上市企业,可见上市企业大多具备较强的运营能力,而拥有较强长线产品对企业竞争力的影响也较大。

游戏产品上线时间越长,发行、研发等成本占比越低,可以极大程度扩大企业利润,这也是长线产品带来较强竞争优势的关键。

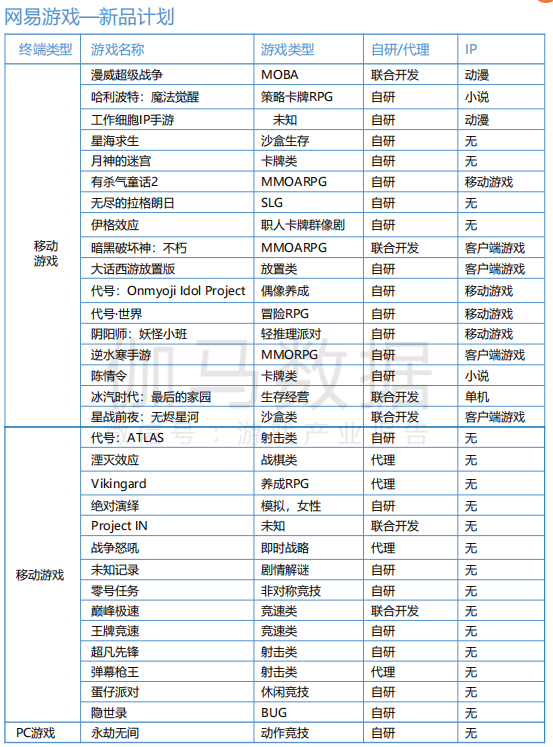

六、IP成上市游戏企业的重要助力

与非上市企业相比,上市企业的IP获取能力更为强劲。

例如网易的新品计划中,有13款游戏是已有IP游戏,不仅包括自研的“梦幻西游”、“大话西游”、“阴阳师”,还包括全球知名IP“漫威”、“哈利波特”、“宝可梦”和“暗黑破坏神”。

完美世界则有以“完美世界”、“诛仙”核心的IP,并占有了来自小说、动漫、客户端游戏、单机游戏等多个领域的IP、形成以武侠、魔幻、国漫为主的IP矩阵。

中手游有包括“斗罗大陆”、“镇魂街”、“真·三国无双”、“仙剑奇侠传”、“包青天”等多元化的IP。

恺英网络也获得了“传奇世界”“热血系列”“刀剑神域”“魔神英雄传”“机动战士敢达系列”“战舰世界”“西行纪”等知名IP授权。

此外,三七互娱也拿下了“斗罗大陆”IP、盛天网络有“三国志”、掌趣科技也握有“一拳超人”的IP。

风险

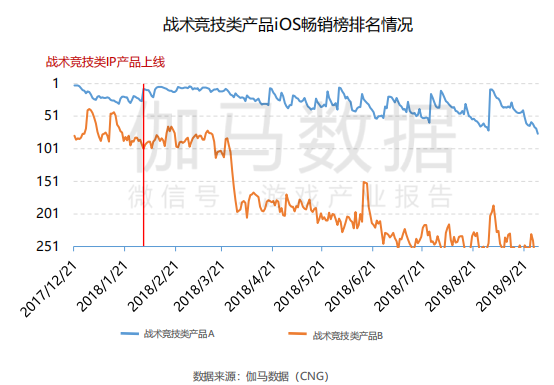

1、同品类竞争失利给企业带来较大风险

以2017年底流行于客户端的战术竞技类游戏为例,同品类较早上线于移动端的产品初期表现强势,但随着拥有客户端IP的相关产品上线后,均体现出了竞争劣势,使两款产品的后续收益出现了明显降低。

显然,同品类竞争失利容易造成产品表现不达预期,甚至出现难以覆盖研发、发行成本的风险。

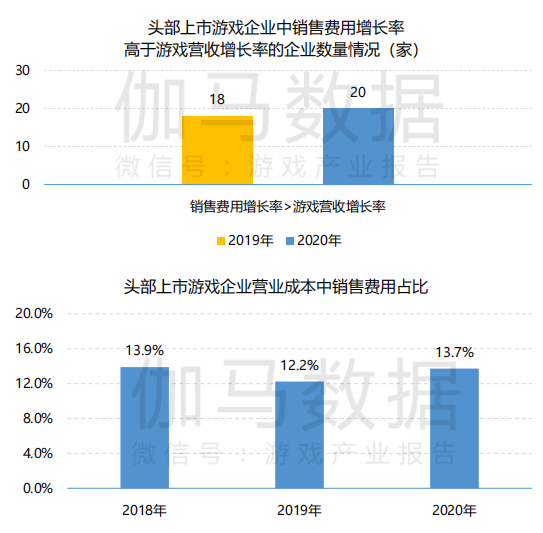

2、销售成本上升,收入增长未及预期

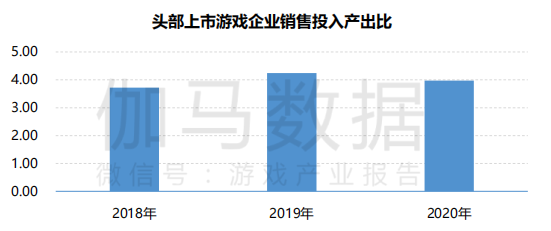

2020年,头部上市游戏企业在销售费用方面的投入进一步加大,销售费用增长率高于游戏营收增长率的公司上升至20家。

但是,销售投入产出比明显下降,销售成本的提升没有为游戏收入带来符合预期的增长。

注:头部上市游戏企业指2020年游戏营收高于5亿元的企业

3、亏损企业扭亏为盈的数量在下降

现阶段,上市游戏企业中亏损企业数量占比连续提升,2020年该比例上升至38.6%。除此之外,由盈转亏的企业数量在增加,扭亏为盈的企业则有所减少。

这主要是因为部分上市企业虽然拥有高体量、高忠诚度的用户,但变现模式上却没有得到突破,在用户活跃度持续提高的情况下,营收始终处于亏损甚至亏损扩大。

总结

综合上述的分析,游戏行业逐渐强调“内容为王”,上市获取资金支持不再是唯一途径,游戏企业的上市需求下降。非上市企业在玩法、题材创新和出海发行方面都有良好的表现,找到了自己的突围点,获得不错的商业成绩。

随着销售成本不断上升,上市企业的长线运营产品也存在一定风险,扭亏为盈难度增加。但是,上市企业的长线运营能力、研发能力和IP的获取能力都有较大的优势,发挥这些优势也成为众多上市企业的后续策略。

根据这份报告,陀螺看到了上市/非上市企业的竞争力异同点。表面看,非上市企业呈上升之势,上市企业陷入困局,但实际上双方是各有优势。非上市企业成功的新游可能在不久的将来,也遇到类似的长线运营、销售成本难题。而具有深厚资金和能力基础的上市企业,也可以借鉴成功新游的经验,深挖用户需求,提升高忠诚度用户的付费率,为企业增加收入。

元宇宙数字产业服务平台

下载「陀螺科技」APP,获取前沿深度元宇宙讯息

110777025(手游交流群)

108587679(求职招聘群)

228523944(手游运营群)

128609517(手游发行群)